לפני כחודש הגיע למשרדינו א’ (שמו שמור במערכת) עם הבקשה הבאה: “אני מעוניין להפסיק להיות העבד של הגופים הגדולים!”, אז שאלנו אותו: “מה אתה עושה כיום כדי להבין יותר? כי הרי ידע הוא כוח…” אז הוא פירט בהרחבה על מסעות חיפוש קדחתניים באינטרנט, פורומים מקצועיים שהוא חבר בהם, כמה חברים מהצבא שהוא מתייעץ איתם בדרך קבע, ואף היה גאה במיוחד שהוא “קורא כל מכתב ומכתב ששולחים לו הבנקים וחברות הביטוח כולל האותיות הקטנות!” – אז מה הבעיה עם א’? למה הוא עדיין מרגיש מנוצל?

חברות הביטוח והבנקים בישראל מעוניינים שאנחנו, האזרחים, נובל כצאן לטבח. בלי ידע, בלי כוח אמיתי, לעולם לא תוכלו לזהות את האינטרסים הסמויים של כל תחום פיננסי ולעולם לא תוכלו לחשוף את הסודות האפלים ביותר על הפנסיה / המשכנתא / הביטוחים / חשבון הבנק שלכם. בכתבה זו ננסה להשיב את הכוח בחזרה אליכם, כי הגיע הזמן שתיקחו אחריות על הכסף של המשפחה שלכם!

Credit: Shutterstock

#הסודות_בבנק: חישוב הלוואות זה לא נושא פשוט. לוקחים את ריבית הפריים וסכום ההלוואה ואורכה, וכך מחשבים את הריבית וההחזר החודשי. אבל חישובי משכנתא הן ברמה של תואר שני במתמטיקה. בשביל מה הסיבוך? בשביל שלא תוכלו לעשות השוואות אמיתיות בין כל האפשרויות בשוק ותהיו לכודים עם ההצעה של הבנק שלכם! אין להם אינטרס שתבינו במשכנתא שלכם! בדיוק בשביל זה הומצאה שיטת המסלולים: קבועה צמודה, משתנה לא צמודה, צמוד למט”ח, צמוד לפריים ועוד ועוד. המסלולים מאפשרים לבנק יותר שליטה על הידע, ולראיה, יותר מ-85% מהאנשים בישראל הולכים לבנק לייעוץ משכנתאות למרות שהבנק מעוניין בטובת הבנק ויציע לכם תמיד את המסלולים הפחות “טובים” לכם.

כמה הבנקים מסתכלים עליכם כשורות רווח אתם שואלים? בתחום המשכנתא, הבנקים מציעים את הריביות הנמוכות והקנסות הנמוכים רק על המסלולים הכי “רעים” (שיעלו לכם הכי הרבה) לאורך חיי המשכנתא. הציעו לכם ריבית נמוכה וצמודה למדד בבנק? רוב הסיכויים שיש לכם משכנתא עם החזר חודשי שיטפס לאורך השנים ותעלה לכם ביוקר! הקנס נמוך על המסלול? כך הבנקים “מפתים” את הלקוחות לקחת את המסלול “הרע”. טיפ קטן: שלבו את מסלול הפריים (מותר עד שליש מהתמהיל) ומסלול ריבית קבועה לא צמודה. ברוב המקרים מדובר בשילוב מומלץ לתמהיל חסכוני לטווח הארוך.

דבר מכעיס נוסף בבנקים הן העמלות. עמלת משיכה, עמלת בירור מידע, עמלת ערוץ ישיר, עמלת פקיד, עמלת הקצאת אשראי, עמלת כרטיס, עמלות מסלולים וידם עוד נטויה. העמלות בבודדות עולות כמה מאות שקלים בשנה. לכן בנק ישראל מחייב את הבנקים לתת מסלולים עם מספר פעולות קבוע, אשר יחסוך לכל אחד המון כסף, והבנק כמובן לא יציע לכם – אתם צריכים לבקש!

רוצים לגלות את כל הסודות מאחורי הקלעים בבנקים? << קראו עוד >>

#הסודות_בפנסיה: אחד האלמנטים המשפיעים ביותר על קרן הפנסיה הוא הגירעון האקטוארי. מדובר בערבות הדדית של כל חברי הקרן סביב נסיבות עזיבת חבר את הקרן כמו: מוות בטרם עת או אריכות חיים, השקעות באוכולוסיות “חלשות”, אובדן כושר עבודה (נכות) ועוד. מה זה אומר עליכם? בגלל גרעון אקטוארי של הקרן שלכם (חפשו בדו”ח השנתי), יכולה להיות סיטואציה שיהיה לכם פחות כסף בסוף השנה בקרן הפנסיה, למרות שהפקדתם כל השנה ממיטב כספיכם!

דבר חשוב נוסף שגילינו הוא שמעל 80% מתושבי ישראל הצהירו שהסוכן מטעם מקום העבודה הוא זה שמטפל להם בקרן הפנסיה היקרה לליבם. חשבתם פעם איך סוכן הביטוח בוחר חברת ביטוח מתאימה לכם? נכון, הוא לא בוחר. הוא פשוט עובד עם חברה אחת (או שתיים) ומפנה את כל העובדים לחברת ביטוח אחת, למרות השוני בין עובד לעובד. בלי התייחסות אישית לעולם לא תגיעו לקרן הפנסיה המושלמת בשבילכם. מנסיון.

רוצים לגלות את כל הסודות מאחורי הקלעים בפנסיה? << קראו עוד >>

Credit: Shutterstock

Credit: Shutterstock

#הסודות_בביטוחים: במקרה ואתם רוכשים פוליסה כגון: ביטוח בריאות, ביטוח חיים או ביטוח כנגד אובדן כושר עבודה; הכוח האמיתי שלכם אל מול חברות הביטוח, הוא היכולת להשוות מחירים בין כל חברות הביטוח והפוליסות המוצעות בשוק עד להגעה לפוליסה המתאימה ביותר עבורכם. השוואה זו תחסוך לכם כסף רב, אך האם סוכן הביטוח שלכם עושה את זה בשבילכם? התשובה היא שלילית, כיוון שסוכני הביטוח בישראל עובדים בלעדית מול חברה אחת (מקסימום שתיים) ורוכשים לכם פוליסה דרך החברה שלהם בלבד (כי זה משתלם להם), למרות שישנה הצעה טובה יותר לכם בחברה אחרת.

כמה פעמים הופתעתם לגלות שבהמשך הדרך העלות המקורית של הביטוח הלכה ותפחה? גם בביטוחים קיימת הסכנה שביטוח שמתחיל זול, יהפוך ליקר מאוד ולא יתאים לסגנון חייכם כשבאמת תצטרכו אותו. סוכני הביטוח מעדיפים לא לדבר על העלויות לטווח ארוך, כיוון שבעוד 5 שנים העלות צומחת משמעותית ואולי לא תיקחו את הפוליסה המוצעת! ואם כבר מדברים על מתי שבאמת תצטרכו אותו (גיל מתקדם) – דבר שחברות הביטוח לא מספרות לכם הוא שמעבר בין חברות ביטוח בגיל מבוגר הוא קשה ולפעמים בלתי אפשרי, כיוון שאתם הופכים לסיכון גדול מדי לחברות ונחשבים כנטל. עוד סיבה למה לבחור את הביטוח המתאים לכם כבר בגיל צעיר.

רוצים לגלות את כל הסודות מאחורי הקלעים בחברות הביטוח? << קראו עוד >>

פרקטי” הוא מיזם חינוך פיננסי חדשני שהוקם על ידי קבוצת מומחים בארץ כמו: גב’ יעל נבט, לשעבר דירקטורית בקופות הגמל של בנק דיסקונט ובבורסה לניירות ערך בתל אביב, מר חיים נתן, לשעבר כלכלן ראשי בקרן הפנסיה מנורה מבטחים, גב’ נירית גדסי לשעבר אחראית על החינוך הפיננסי במשרד האוצר ועוד רבים וטובים שנרתמו למיזם מסיבה אחת – להחזיר את הכוח לעם!

המיזם חרט על דגלו את עקרון השקיפות והניטראליות בתחומים הפיננסיים: משכנתא / פנסיה / ביטוחים / התנהלות מול הבנקים. אצלנו תלמדו את כל “הסודות מאחורי הקלעים” בתחום לבחירתכם בהדרכה ממוקדת בת 4 שעות בלבד. לאחר ההדרכה, יתאם מומחה מטעם “פרקטי” פגישה אחד על אחד בביתכם לניתוח מצבכם המשפחתי ולמתן הצעות ייעול פרקטיות לחיסכון רב שמגיע עד למאות אלפי שקלים

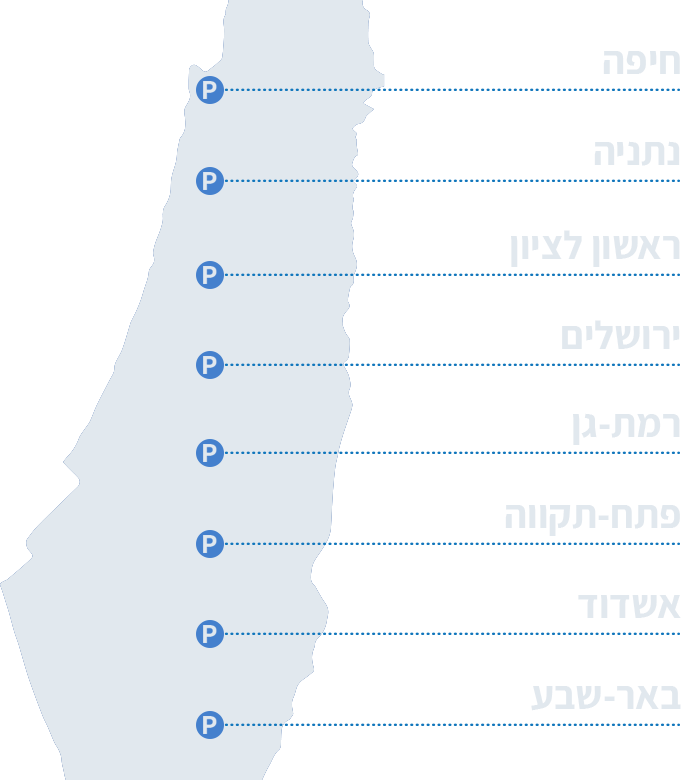

לבדיקת זמינות ההדרכה הקרובה לביתכם, הרשמה למיזם ובירורים נוספים – השאירו פרטים ↓